El sector de la promoción de viviendas en España está de vuelta tras una década a la deriva en la que muchas de las grandes firmas se han ido a pique. Entre concursos de acreedores, absorciones o liquidaciones, gigantes históricos como Parquesol o Martinsa-Fadesa se han quedado en el camino. Precisamente, la pasada semana Reyal Urbís protagonizaba la segunda mayor quiebra de la historia empresarial de España —tras Martinsa-Fadesa en 2008—, con un pasivo que superaba los 4.600 millones de euros. Caía así el último paradigma del anterior ciclo inmobiliario.

La crisis económica ha puesto fin a la actividad de numerosas compañías endeudadas con grandes bolsas de suelo devaluadas y, en algunos casos, poco profesionales y carentes de transparencia. «En los años de la crisis no menos del 80% del sector promotor se quedó fuera de juego, desapareció», señala Mikel Echavarren, consejero delegado de la consultora Irea. Según el INE, el número de promotoras (el listado incluye compañías de servicios inmobiliarios) ha pasado de 106.000 en 2008 a 67.000 este año.

Pero la misma crisis también ha dado a luz a un nuevo sector productivo, más institucionalizado, que proclama haber aprendido de los errores de sus antecesoras. «El sector ha cambiado de una manera drástica. El tamaño se ha visto reducido por la infinidad de empresas que entraron en concurso de acreedores o quiebra, produciendo la reconfiguración desde hace dos años de un sector renovado», dice Juan Antonio Gómez-Pintado, presidente de la Asociación de Promotores Constructores de España (APCE).

En esta nueva industria quedan caras conocidas, como Realia, Quabit, Amenabar, Pryconsa, Ferrocarril y ACR, entre otras. Algunas han seguido con la actividad residencial durante la crisis y otras acaban de reanudarla una vez saneadas. Pero el mercado ahora está dominado por nuevas firmas. Son promotoras de nueva generación o, más bien, son gigantes inmobiliarios como Neinor Homes, Vía Célere, Aelca, Aedas Homes o Kronos, ideados para subirse a la nueva ola del negocio residencial. Por delante tienen desafíos importantes, como facilitar el acceso a la vivienda de los jóvenes, reducir costes, la industrialización del sector, poner en el centro al cliente para evitar los desmanes pasados, y mejorar la imagen del ramo siendo intolerantes con toda forma de corrupción.

Al mando de estos gigantes están los fondos de inversión extranjeros que han apostado por el mercado residencial español, en pleno ciclo alcista —los visados de obra nueva cerraron 2016 con un repunte del 29%—. Están invirtiendo miles de millones de euros en la compra de grandes carteras de suelo aún a bajos precios en enclaves estratégicos y beneficiándose de unos costes de construcción ajustados, al menos de momento. Eso sí, en la dirección de estas firmas han colocado a gestores con una amplia trayectoria en promotoras tradicionales, que conocen los errores del anterior ciclo, como Juan Antonio Gómez-Pintado (Vía Célere) y David Martínez (Aedas Homes), entre otros.

Las promotoras de nueva generación están haciendo méritos para convertirse en referentes con la puesta en marcha de ambiciosos planes de inversión. Su objetivo, proclaman, es iniciar miles de viviendas en los próximos años. «El sector está en clara transformación, en el sentido de que está más institucionalizado y más industrializado», opina Juan Velayos, consejero delegado de Neinor Hornes, «Queremos que se nos vea como una fábrica de hogares», añade.

Las propias firmas hablan de alcanzar una velocidad de crucero de entre 3.000 y 4.000 casas anuales a tres años vista. Porque «los operadores que hay hoy son compañías fuertes, con balances sólidos y con capacidad para gestionar elevados volúmenes de producción», apunta José Juan Martín Montes, consejero delegado de Relea. Entre las 50 principales promotoras y gestoras por volumen de viviendas comercializadas (con entregas a partir de 2018), «tienen unas 45.000 casas a desarrollar en los tres próximos años», según Raúl Templado, de Alimarket Construcción. Esta cifra es baja si se tiene en cuenta que diferentes patronales, como la APCE y la CEDE, calculan que España necesita 150.000 viviendas nuevas al año para tener un mercado residencial sano.

Aquí reside el interés de los fondos internacionales por hacer negocio en un sector que, a pesar de la contracción —el número de viviendas visadas no alcanza ni el 10% de las de 2007—, «sigue teniendo un peso significativo: un 15% del PIB nacional. El sector construcción-inmobiliario es y será siempre un motor para la economía española», dice Joan Caries Amaro, profesor del departamento de Economía. Finanzas y Contabilidad de ESADE. Un motor que además vuelve a crear empleo: en 2016 el ladrillo generó 20.800 puestos, 57 nuevos trabajos al día.

Capital extranjero

Atraídos por la bajada de precios tras el estallido de la burbuja, y ante las expectativas de recuperación de la economía española, los fondos de inversión se acercan a partir de 2013 al sector inmobiliario buscando oportunidades. Las encuentran en el terciario (oficinas y activos comerciales, principalmente). Pero el incremento en la demanda provoca un alza en los precios, lo que hace que el terciario pierda atractivo. Es entonces cuando exploran nuevos mercados, y le llega el turno al residencial. «del que esperan retornos del capital del 15% anual», según Echavarren.

El aterrizaje de los fondos extranjeros, como Várde Partners, Lone Star o Castlelake, ha sido un soplo de aire fresco. «Han aportado visión estratégica y la decisión de invertir cuando todavía estábamos en un ciclo bajista identificando las oportunidades y dando, cuando nadie lo hacía, credibilidad a un sector que era y es atractivo para invertir. Por otro lado, su forma de trabajar con una visión más financiera ha introducido cambios estructurales y organizativos que antes no se tenían en cuenta». argumenta Gómez-Pintado. «Los fondos internacionales han estado supliendo parcialmente la falta de liquidez del sector bancario, bien a través de la capitalización de empresas, bien a través de aportaciones sobre proyectos concretos», añade Adolfo Ramírez-Escudero, presidente de CBRE España.

Metrovacesa sufrió una reestructuración importante, cuyo resultado es una compañia con poco apalancamiento y un balance saneado y sólida, indica Pérez de Leza, consejero delegado de la firma.

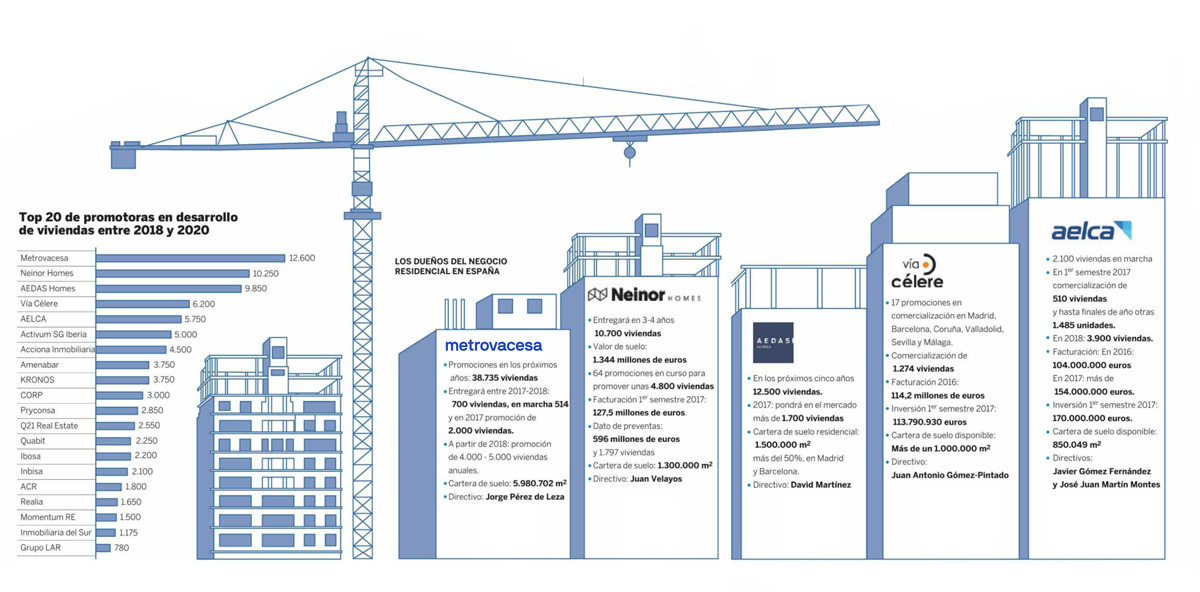

El resultado es un sector en plena transformación donde los movimientos se suceden sin descanso, así que resulta difícil identificar quién lidera el mercado. El Instituto de Coordenadas de Gobernanza y Economia Aplicada, centro de estudio independiente, ha calculado que las 20 mayores promotoras del país desarrollarán 80.000 viviendas hasta 2020. Un ranking que encabezan Metrovacesa, Neinor Homes y Aedas Homes. aunque también hay grupos familiares, locales y gestoras de cooperativas.

El instituto sitúa a la cabeza a Metrovacesa Suelo y Promoción, la parte de la antigua Metrovacesa que no entró en la fusión con Merlín Properties, que ha recuperado su cetro gracias a la enorme reserva de suelo propiedad de sus accionistas —Santander, BBVA y Popular—, que aportaron el pasado julio 1.108 millones de euros en suelo, hasta crear una cartera de seis millones de metros cuadrados para construir unas 40.000 viviendas. A punto de cumplir 100 años en el negocio inmobiliario, la compañía dirigida por Jorge Pérez de Leza rompe el liderazgo de los grandes fondos internacionales que están detrás de las principales compañías. «Metrovacesa sufrió una reestructuración importante, cuyo resultado es una compañia con poco apalancamiento y un balance saneado y sólida», indica Pérez de Leza, consejero delegado de la firma.

Aunque en cartera de suelo Metrovacesa se lleva la palma, en actividad Neinor Homes saca pecho y lo hace con 64 promociones en marcha que suman 4.800 viviendas. «Vamos a hacer 10.700 casas en un horizonte de tres a cuatro años», dice Velayos. El fondo norteamericano Lone Star sigue siendo el principal accionista, aunque esta misma semana realizaba la primera desinversión, tras la OPV, con la venta del 27% de la promotora por 394 millones. Según los expertos, Neinor Homes se ha convertido en el espejo en el que todas las demás quieren mirarse. Porque el pasado abril el parqué madrileño era testigo de un hito inédito: el regreso a Bolsa de una promotora tras una década (en 2007 saltó Realia). Se estrenó con una valoración de 1.300 millones, con una sobredemanda de 4,3 veces la oferta, cubierta por grandes inversores. Pero quiere más. Cerró el pasado agosto un acuerdo de financiación con JP Morgan por 150 millones de euros para acelerar la compra de suelo.

Otra de las que están apostando a lo grande es Aedas Homes, creada en febrero por el fondo estadounidense Castlelake. Gracias a su cartera de terrenos —1,5 millones de metros cuadrados, la mayoría listos para ser edificados—, quiere convertirse en una de las principales promotoras del país. Y. de nuevo, al frente está un viejo conocido del sector, David Martínez que, con más de 20 años de trayectoria ha liderado proyectos como los de Las Cuatro Torres de la Castellana° el desarrollo urbanístico de Valdebebas (Madrid).

El resultado es un sector en plena transformación donde los movimientos se suceden sin descanso, así que resulta difícil identificar quién lidera el mercado.